Сотни тысяч россиян покинули страну после начала «спецоперации» или объявления частичной мобилизации. Налоговый вопрос явно не был первым при отъезде, но год закончился, наступило время подачи налоговой декларации (дедлайн 2 мая) — самое время разобраться в тонкостях, чтобы у налоговиков не возникло к вам претензий.

Тест на резидентство

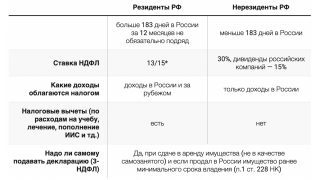

Первым делом надо определить, остались ли вы налоговым резидентом России. От этого зависит, по какой ставке платить налоги на родине. Те, кто в 2022 году провел в России более 183 дней, признаются налоговыми резидентами за весь 2022 год и платят налог 13%, а если заработали более 5 млн руб., то с превышения ставка возрастает до 15%. Для нерезидентов она всегда 30%.

🔷 Уехавшие во «вторую волну», после начала мобилизации в сентябре, сохранили налоговое резидентство. Они платят по-старому: 13/15%.

🔷 Те, кто уехал весной и провел в России меньше 183 дней, стали нерезидентами и должны платить 30% НДФЛ со всех доходов, полученных в России в 2022 году. С доходов, полученных за границей, НДФЛ платить не надо.

Налог круглый год

Нерезидентам нужно заплатить 30% с «российских» доходов за весь год, То есть даже с полученной до отъезда зарплаты (как минимум за январь–февраль), с которой работодатель удержал 13/15%, НДФЛ придется пересчитать по ставке 30% и доплатить разницу. Ее может удержать сам работодатель с будущих зарплат (но не более 50% зарплаты). Другой вариант — доплатить самому, подав декларацию в Федеральную налоговую службу (ФНС) со справкой 2-НДФЛ. Налоговики и сами могут узнать об утрате резидентства и уведомить о необходимости доплатить. Но до этого лучше не доводить: если придется посетить Россию, то с долгами по налогам выше 30 000 рублей обратно за границу не выпустят.

А как быть с зарплатой, которую многие уехавшие продолжали получать, работая на прежнего работодателя, но уже из другой страны? Пока эти доходы относятся к получаемым за пределами России, Минфин и ФНС не раз разъясняли это. Выходит, нерезиденты имеют право вернуть удержанный с этих выплат НДФЛ или зачесть его в счет доплаты за повышенную до 30% ставку налога за то время, что они оставались в России.

Получится ли это на практике, неясно: Федеральная налоговая служба (ФНС) не стала это комментировать, а эксперты не смогли припомнить таких примеров. Теоретически, если в договоре была прописана «дистанционка» за рубежом, утратив статус налогового резидента, можно попробовать вернуть удержанный НДФЛ, допускает юрист BGP Litigation Линда Куркулите: «В нашей практике кейсов по возврату не было». Все же в большинстве договоров указан конкретный город и адрес в России». Эта проблема решается дополнительным соглашением к трудовому договору, и работодатели сами заинтересованы следить за тем, чтобы адрес был верным (но об этом ниже).

Упражнение на вычитание

Нерезиденты должны подать налоговую декларацию (3-НДФЛ) через Личный кабинет налогоплательщика на сайте ФНС. По доходам за 2022 год — до 30 апреля 2023 г. Приезжать в Россию для этого не нужно, достаточно подтвержденного аккаунта на Госуслугах. Оплатить счет тоже можно онлайн.

Важный момент: НДФЛ нужно платить не только с зарплаты, но и с выручки от сдачи в аренду или продажи имущества в России, дивидендов от российских компаний (тут ставка 15%), а с этого года — еще и со вкладов (если доход по ним превысит пороговый уровень — миллион рублей, умноженный на максимальное значение ключевой ставки в течение года, пока это 75 000 руб.). Если квартира в собственности более 5 лет, НДФЛ с ее продажи платить не нужно даже нерезидентам (но декларацию подать придется, указав полученный доход и положенный вычет). Для другого имущества (автомобиль, гараж и др.) освобождающий от НДФЛ срок — три года.

А вот налоговых вычетов нерезиденты лишаются (за покупку жилья, выплату ипотеки, образование, лечение, физкультурно-оздоровительные услуги, взносы на индивидуальный инвестиционный (ИИС) и пенсионный счет и др.). Если на 31 декабря человек — нерезидент, то он не может применить вычеты к доходам конкретно этого года. Плюс в том, что вычеты по расходам на покупку жилья и процентам по ипотеке не привязаны к году. Хотя их нельзя получить в год «нерезидентства», право на них не «сгорает». «Можно будет заявить право на вычет в первый год резидентства по возвращению в Россию», — заверила директор департамента налогового и юридического консультирования Kept Ольга Замесина.

Можно ли платить меньше

Если вы продолжаете работать на российскую фирму, а живете за границей, при утрате резидентства можно зафиксировать в трудовом договоре или договоре гражданско-правового характера (ГПХ), что место работы за пределами России. В таком случае доходы совсем освобождаются от налогов, объяснила управляющий партнер Nevskaya Consulting Дарья Невская. Лучше даже прописать конкретный адрес за рубежом и что услуги осуществляются для иностранного государства, советует Линда Куркулите. Например, компания оказывает какие-то услуги зарубежным заказчикам. Пока это рабочий способ избежать повышения НДФЛ при утрате резидентства, но скоро и он может исчезнуть.

Еще лайфхак: чтобы не платить 30% от зарплаты в российский бюджет, работая из-за рубежа, можно записаться на иностранные курсы. Выезд за границу на срок до 6 месяцев для лечения или обучения может не засчитываться в период отсутствия в России. В этом случае человек останется резидентом России.

Но эта норма пока активно не применялась налогоплательщиками и не оспаривалась налоговыми органами, пояснила Невская. Минфин разъяснял в официальных письмах, что лечение или учеба должны быть основной целью поездки, и что человек должен вернуться в Россию сразу после их завершения. «Условно, если лечение или учеба заканчивается первого числа месяца, то второго числа человек должен вернуться в Россию, — отметила Невская. — Если в процессе человек еще и работал или путешествовал в другие страны, налоговая может посчитать, что лечение или учеба не были единственной целью отсутствия, и эти 6 месяцев могут засчитать как нахождение за рубежом».

Не на зарплате

Есть ли смысл уехавшим быть ИП или самозанятым в России? Вариант стать ИП на «упрощенке» (УСН) и работать на российскую компанию по договору гражданско-правового характера (ГПХ), платя всего 6% НДФЛ, подойдет только тем, кто не работает на иностранных заказчиков. Дело в том что ИП обязаны платить в России налог даже с доходов за рубежом. Зато самозанятые не обязаны платить налог с доходов от иностранных заказчиков.

Становиться ИП или самозанятым (только при доходе до 2,4 млн руб. в год или 200 000 руб. в месяц) имеет смысл, если сменил работодателя. ФНС рассматривает превращение постоянных сотрудников компании в сотрудничающих с ней ИП или самозанятых как схему ухода от налогов (при этом сокращается не только ставка НДФЛ, но и не платятся соцвзносы). Проверка может закончиться доначислением налогов, соцвзносов, штрафов и пени. Для работодателя переводить действующих работников на самозанятых крайне опасно, предупреждает Куркулите.

Кроме того, ИП и самозанятые теряют соцпакет, оплату отпусков и больничных, компенсации при сокращении и прочие гарантии.

Еще один минус: уплаченный в России налог на «упрощенке» или в качестве самозанятого не уменьшит налог в стране пребывания. На специальные налоговые режимы не распространяются соглашения об избежании двойного налогообложения, напоминает Куркулите. Если вы стали налоговым резидентом какой-то страны, доходы в статусе российского ИП или самозанятого будут облагаться налогом дважды — в России и там, где вы живете.

Наконец, власти намерены всерьез взяться за уехавших из России ИП и самозанятых. Сейчас становиться ИП или самозанятым, даже если живешь за границей абсолютно законно, но депутаты Госдумы хотят запретитьуехавшим применять специальные налоговые режимы. Минфин пока не поддержал эту идею. Закона еще нет, по доходам за 2023 год ИП можно будет применять «упрощенку», а самозанятым — пониженные ставки налога.

Можно ли обхитрить государство

ФНС не способна быстро и массово проверять нахождение граждан за рубежом. Но объединение баз ФНС и Погранслужбы ФСБ, чтобы налоговики веерным образом определяли местонахождение россиян, — лишь вопрос времени, уверена Дарья Невская.

Пока ФНС по умолчанию считает граждан с пропиской в России налоговыми резидентами. Но налоговики могут начать точечные проверки и запросить у пограничников данные о перемещениях конкретных людей. Заподозрить смену резидентства налоговая может даже по публикациям в соцсетях.

«Первыми, по кому начнутся проверки, — те, кто получил ВНЖ или гражданство другой страны и сообщил об этом МВД», — полагает Невская. В зоне риска также владельцы счетов за рубежом. ФНС узнает о них благодаря ежегодному автоматическому обмену финансовой информацией с 85 странами. Есть он и со странами ЕАЭС (Армения, Беларусь, Казахстан, Киргизия). Грузия, Узбекистан, Сербия тоже могут передать России информацию в рамках соглашений о взаимной помощи в сфере соблюдения налогового законодательства.

Но, как правило, для запроса у ФНС уже должны быть сведения или предположения, что у человека есть зарубежные счета, на которые он получает доходы, отметила Линда Куркулите. «Уже сейчас налоговые органы при удобном случае запрашивают копии всех страниц загранпаспорта и требуют документы в подтверждение статуса налогового резидента», — отмечает юрист. Ранее такие запросы, по ее словам, были гораздо реже. Налоговики проводят логическую связь между наличием зарубежных счетов и компаний и вероятной утратой налогового резидентства.

Резиденты, открывая счет в другой стране, обязаны сообщить о нем российской налоговой – не позднее чем за 30 дней. О движении денег по счету – до 1 июня следующего года. Это можно сделать онлайн в Личном кабинете налогоплательщика. За неуведомление штрафуют.

ВНЖ или второе гражданство можно не раскрывать до возвращения в Россию. Если человек приехал в Россию (даже ненадолго, на несколько дней) и не сообщил МВД о новом гражданстве или ВНЖ, его могут оштрафовать или даже назначить исправительные работы в качестве уголовной ответственности (если он умышленно скрывал второе гражданство или ВНЖ).

Масштабной практики по таким делам пока нет. В основном, по ним привлекали оппозиционных политиков – например, Леонида Гозман за неуведомление о гражданстве Израиля и издателя «Медиазоны» Петра Верзилова за паспорт Канады. «Лучше не скрывать получение второго гражданства или ВНЖ, иначе уголовное дело станет черным пятном на всю оставшуюся жизнь», – советует Невская.

Можно ли обхитрить работодателя

Это поставит компанию в «крайне уязвимое положение», подчеркивает Невская. Если сотрудник не сообщил, что утратил статус налогового резидента РФ, а работодатель продолжал платить за него налог по ставке 13/15%, налог доначислят компании и оштрафуют на 20% сверху. В том числе поэтому многие компании для подстраховки внедряют гибридную модель, требуя от работников хотя бы раз в неделю появляться в офисе. А некоторые, стали указывать в вакансиях, что нанимают только резидентов России и платят зарплату на счета в российских банках.

Работодателям есть смысл прописать в договоре обязанность работника сообщать о налоговом статусе. «В этом случае, если работник предоставит недостоверные сведения, такое нарушение может стать основанием для увольнения. Таким образом работодатель может припугнуть работников, чтобы они не искажали информацию», — считает Невская.

Крупные компании с IT-отделами обычно могут сами отследить местонахождение сотрудников по IP-адресам, если те пользуются удаленными рабочими столами или «облаком» работодателя.

«Единая Россия» хочет запретить дистанционную работу нерезидентам России в «чувствительных» сферах экономики. Например, в госсекторе и транспортной безопасности, допускал глава комитета по госстроительству и конституционному законодательству Совета Федерации Андрей Клишас.

Это «вряд ли справедливо и совсем нецелесообразно», возражал президент РСПП Александр Шохин: «Обойти эти нормы компаниям легко – создадут “дочку” в другой юрисдикции и будут работать там». «Росатом», чьи сотрудники строят и обслуживают АЭС в долгосрочных командировках за рубежом, несколько лет выступает за отмену «дискриминационной» ставки 30%.

Можно ли не платить дважды

Важный момент: перестав быть налоговым резидентом России, человек, скорее всего, станет резидентом страны пребывания и должен платить налоги там. Как бы не пришлось платить налог дважды: и в России, и за рубежом.

Этого делать не надо, если у страны проживания есть соглашение об избежании двойного налогообложения с Россией, таких стран 80. Тогда уплаченный в России налог будет зачтен за рубежом.

Чтобы избежать двойного налогообложения, нужно подать декларацию в стране, где являешься налоговым резидентом. Налог, который был уплачен в другой стране, должен быть учтен, и размер налога уменьшен на произведенную выплату.

Например, релокантам в Казахстан, утратившим резидентство РФ, но продолжающим получать доход на родине, нужно будет доплатить в России НДФЛ до 30%, а после подать декларацию в Налоговую Казахстана. В Казахстане НДФЛ с зарплат для резидентов — 10%. Следовательно, в Казахстане не нужно будет ничего доплачивать, пояснила Линда Куркулите. В декларации нужно будет отразить сумму дохода до налогообложения и сумму уплаченного в России НДФЛ (по ставке 30%) и приложить подтверждающие документы.

Эмигрантам в страны, с которыми нет или не действует налоговое соглашение, придется платить налоги дважды — в России, и в новой стране проживания. Особенно осторожными следует быть эмигрантам в Грузию, Латвию и Нидерланды. С Грузией соглашения об избежании двойного налогообложения нет, с Нидерландами оно разорвано, с Латвией — приостановлено. Больше всего рискуют те, кто еще остается налоговыми резидентами России. Освободить от налогообложения в России доходы, полученные за период работы в Грузии, Нидерландах и Латвии, или зачесть налоги будет невозможно, подчеркивает Замесина.

Можно ли вообще не платить

Многие часто переезжают из одной страны в другую и нигде не проводят необходимых для получения резидентства 183 дней. Тогда теоретически они могут никому не платить налогов. Такой соблазн есть, и это главный аргумент Минфина за введение налога на тех, кто работает на российские компании из-за границы.

Но никому не платить — дело рискованное. Все страны хотят собрать побольше налогов. У каждой свои правила насчет резидентства и, если человек не заявит себя чьим-либо налоговым резидентом, налоги он будет платить в той стране, связь с которой у него выявят. А уж становиться налоговым резидентом другой страны и не уплачивать там налог совсем опасно. Делать это придется на свой страх и риск, что добавит нервозности при пересечении границ и в конечном итоге грозит штрафами и депортацией, предупреждает Ольга Замесина.